Është mjaft e qartë se pse bankat në Kosovë vazhdojnë të kenë fitim të madh vit pas viti, e edhe në kohë kur sektorët tjerë janë në krizë të thellë. Ndonëse kemi normën më të ulët të kredive të këqija në rajon, depozitat kanë kaluar vlerën e 4 miliardë eurove duke shënuar rekord këtë vit, bankat kanë rreth 47% më shumë rezerva se që i obligon BQK-ja, normat e interesit në kredi vazhdojnë të mbesin më të lartat në rajon. Teksa fetishizohet konkurrenca si virtyti kryesor i tregut të lirë, 3 bankat më të mëdha posedojnë përqindjen më të lartë të aseteve, krahasuar me vendet e rajonit (me përjashtim Shqipërinë). Por një gjë s’është e qartë: çfarë bën BQK-ja?

Përderisa në Recesionin e Madh 2007-09 ekonomia reale ishte goditur nga kriza financiare për të cilën, në masë të madhe, fajtore ishin bankat, në krizën e shkaktuar nga pandemia Covid-19, barra nuk është bartur anasjelltas. Ose, së paku jo në intensitetin që kishte ndodhur atëherë. Në vazhdimësi i kemi dëgjuar ankesat nga sektori i hotelerisë, restoranteve, dhe kafeneve. Në vazhdimësi i kemi dëgjuar ankesat nga sektori i ndërtimit. Nga tregtia me shumicë e pakicë. Po nga sektori financiar, konkretisht bankat?

Ndonëse edhe aty ankesat mund të mos mungojnë, statistikat e tregojnë një narrativë tjetër. Deri në fund të tetorit 2020, profiti neto i bankave ishte 65.5 milionë euro, ndërsa ai i institucioneve mikrofinanciare 7.3 milionë euro. Natyrisht se në të dy rastet profiti neto ishte më i vogël se në periudhën e njëjtë të vitit të kaluar, ku bankat kishin një profit neto prej 75 milionë euro, ndërsa institucionet mikrofinanciare 9.9 milionë euro. Por, larg humbjeve që kanë ndodhur apo pritet të ndodhin në pjesën tjetër të ekonomisë.

Ta zëmë, në sektorin real, nga marsi deri në fund të shtatorit, ATK-ja kishte vlerësuar rënie të qarkullimit të bizneseve prej rreth 1 miliard euro. Apo, t’i zëmë përllogaritjet për humbjen e vendeve të punës të cilat, në skenarë real, vlerësojnë rreth 29 mijë vende pune të humbura.

Me siguri se në këtë pikë dikush do të mendojë se problemi i shtruar deri këtu është problem i smirës dhe i xhelozisë: pse edhe bankat nuk janë duke humbur si pjesa tjetër e ekonomisë sepse edhe ato duhet të humbin? Kjo natyrisht se nuk është çështja e as pyetja që synon ky shkrim. Në fakt, pyetja është kjo: si u bë që edhe në kohë krize po fitojnë kështu bankat? Përgjigjen për profitin e lartë në sektorin bankar përkundër humbjeve përreth e gjejmë kryesisht tek kushtet paraekzistuese. Kriza ekonomike, si me shumë çështje tjera, veç po i nxjerr në pah problemet sistemike që kanë ekzistuar edhe para saj.

Sfidat e kthimit të kësteve të kredive janë të përditshme për shumicën e qytetarëve të Kosovës. Sipas anketës së fundit mbi të ardhurat dhe kushtet e jetesës, të realizuar nga ASK për vitin 2018, 91% e ekonomive familjare e konsiderojnë barrë kthimin e kredive. Konkretisht, për 29.7% kjo është deri diku barrë, ndërsa për 61.3% është barrë e rëndë. Kujtojmë se këtë në 2018 norma efektive e interesit në kreditë e ekonomive familjare ishte 7.2%. Megjithatë në po këtë vit, përqindja e kredive joperformuese apo kredive të këqija ishte vetëm 2.7%. Kredi të këqija cilësohen ato kredi për të cilat kthimi është a) vonuar për më shumë se 90 ditë dhe/ose b) vlerësuar si i pamundur. Pra, ndonëse për 91% të ekonomive familjare kthimi i kredisë është barrë, në 2018, 97.3% e kredive iu ishin kthyer bankave me rregull.

In the key 2019 situata është përmirësuar edhe më shumë. Norma e kredive joperformuese ka qenë vetëm 2%, pra për 0.7 pikë përqindje më e ulët se vitin paraprak. Madje në këtë pikë, bankat nga Kosova e zënë vendin e parë mes 6 vendeve të Ballkanit Perëndimor. Qytetarët e Kosovës janë më të disiplinuarit në kthimin e kredive.

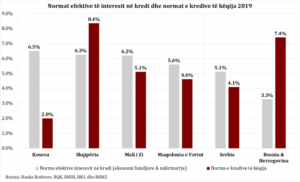

Por, bankat në Kosovë e zënë vendin e parë edhe për një çështje tjetër. Ato kanë normat më të larta të interesit në kredi. Në vitin 2019, norma efektive e interesit, për ekonomitë familjare dhe ndërmarrjet, ishte 6.5%. Në të gjitha 5 vendet tjera të Ballkanit Perëndimor, normat efektive të interesit ishin më të ulëta se në Kosovë. Detajet krahasuese janë paraqitur në figurën poshtë.

Por, mbase kriza do t’duhej të kishte efekte të ndryshme në këta dy indikatorë? Për shembull, për shkak të krizës, qytetarët e kanë më të vështirë kthimin e kredive dhe për këtë arsye norma e kredive joperformuese do t’duhej rritur. Kjo do ta rriste rrezikun për kthimin e kredive, me rast me të cilin bankat do t’i rrisnin normat e interesit. Por, për shkak të rënies së të ardhurave si pasojë e krizës, ata do t’kishin më pak kërkesë për kredi të reja. Të ardhurat që i kanë do t’i kursenin, me ç’rast depozitat do të rriteshin. Me më pak kërkesë për kredi dhe me më shumë depozita në banka, pastaj bankat do t’duhej t’i ulnin normat e interesit në kredi, apo jo? Jo bash. Kjo analizë që mund ta hasim në kapitujt mbi skenarët që mund të ndodhin gjatë krizave ekonomike në librat e ekonomiksit është pothuajse e saktë…por vetëm pothuajse.

Po, norma e kredive joperformuese është rritur gjatë vitit 2020, por shumë pak. Deri në fund të tetorit 2020, ajo ka arritur në 2.7% – sa ishte në vitin 2018 kur nuk kishte krizë ekonomike. Përkundër vështirësive financiare, sërish 97.3% e kredive kanë performuar konform rregullave. Ndërkohë që deri në fund të tetorit 2020 vlera e kredive të reja ishte për 7% më e lartë se në periudhën e njëjtë të vitit paraprak. Pra, kërkesa për kredi nuk ka rënë por është rritur; me këtë rast fitimi i bankave ka vazhduar përkundër krizës.

Përkundër rënies së të ardhurave të qytetarëve, depozitat kanë shënuar një rritje vjetore prej 8.7%, duke shënuar vlerën rekord prej mbi 4 miliardë euro. Ndërkohë që norma e rezervës së obliguar ishte 14.7%. Çka nënkupton kjo? Në bazë të ligjit për BQK-në, bankat në Kosovë duhet të posedojnë një përqindje të rezervave të obliguara në raport më depozitat. Rezerva e obliguar tek ne është 10%, por deri në fund të tetorit 2020 bankat kanë pasur 14.7% rezerva në raport me depozitat. Pra ato kishin rreth 47% më shumë rezerva se norma minimale e kërkuar, që nënkupton tepricë që mund të jepet si kredi. Meqë ka tepricë, bankat do t’duhej t’i ulnin normat e interesit në mënyrë që kreditë të ishin më të leverdishme. Por, ato nuk e kanë bërë këtë në masën që do t’duhej bërë. Norma efektive e interesit deri në fund të tetorit 2020 ka qenë mesatarisht 6.3% – vetëm 0.2 pikë përqindje apo rreth 3.1% më e vogël se në periudhën e njëjtë të vitit të kaluar (apo gjatë gjithë vitit 2019).

Ajo që ka ndodhur në sektorin bankar gjatë kësaj krize është kjo: rreziku për moskthimin e kredive nuk është rritur siç mund të ndodhë në kohë krizash, kërkesa për kredi ka shënuar rritje, qytetarët kanë kursyer më shumë duke shënuar rekord të depozitave bankare, bankat kanë tepricë të mjeteve që do t’mund t’jepeshin si kredi, ndërsa normat efektive të interesit janë ulur shumë pak. Rrjedhimisht, deri në fund të tetorit, fitimi i tyre neto ishte 65.5 milionë euro.

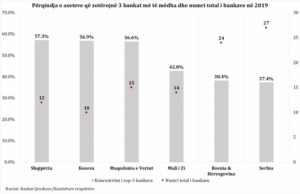

Përderisa mosndikimin për uljen e normave të interesit dikush mund ta arsyetojë duke thënë se ato i përcakton tregu, e vërejmë se virtyti kryesor që i atribuohet tregut, i.e. konkurrenca, është i kontestueshëm.

Siç mund ta shohim nga figura lart, në vitin 2019, Kosova kishte numrin më të vogël të bankave në treg krahasuar me vendet e rajonit. Ndërsa, pas Shqipërisë, koncentrimi i kapitalit në 3 bankat më të mëdha ishte më i larti. Tri bankat më të mëdha në Kosovë zotëronin 56.9% të të gjitha aseteve në sektorin bankar. Të gjitha vendet e tjera në rajon, kishin numër më të madh të bankave dhe koncentrim më të ulët të aseteve nga 3 bankat më të mëdha (me përjashtim Shqipërinë).

Është mjaft e qartë se pse bankat në Kosovë vazhdojnë të kenë fitim të madh vit pas viti, e edhe në kohë kur sektorët tjerë janë në krizë të thellë. Ndonëse kemi normën më të ulët të kredive të këqija në rajon, depozitat kanë kaluar vlerën e 4 miliardë eurove duke shënuar rekord këtë vit, bankat kanë rreth 47% më shumë rezerva se që i obligon BQK-ja, normat e interesit në kredi vazhdojnë të mbesin më të lartat në rajon. Teksa fetishizohet konkurrenca si virtyti kryesor i tregut të lirë, 3 bankat më të mëdha posedojnë përqindjen më të lartë të aseteve, krahasuar me vendet e rajonit (me përjashtim Shqipërinë). Por një gjë s’është e qartë: çfarë bën BQK-ja?